绿城服务IPO:物业与O2O双核驱动 未来前景如何?

新浪港股/聚桐分析 子桐、小乔

导读:绿城服务于2015年12月向港交所递交了招股说明书,或许会成为继彩生活、中海物业、中奥到家之后第四家物管港股上市公司。对比来看,绿城服务定位最为高端,综合实力排名前列,主营业务优势明显,园区O2O更是处于行业领跑地位,配合稳健扩张的步伐以及良好的财务状况,可以预见必然会受到资本的热捧。上市后市值将有机会超过50亿港元,并且有较好的长期成长空间,不失为一个值得投资的标的。

1、背景介绍

1.1 绿城系三者关系

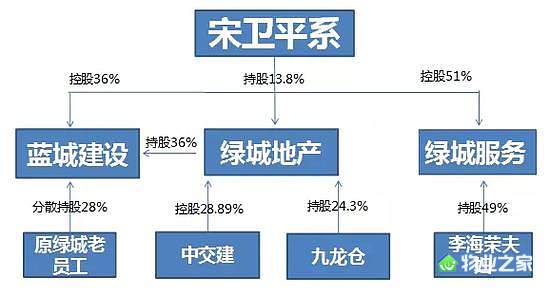

图1:绿城服务在整个绿城体系中扮演的角色

资料来源:《绿城中国年报》、《绿城服务招股说明书》、蓝城建设官网、Wind资讯、聚桐分析

目前中交建已在事实上逐步取代宋卫平成为绿城房产的核心管理层,而原绿城房产核心人员组建的独立于绿城房产的企业绿城服务和蓝城建设,已成为宋卫平的新主场。

绿城系三者形成了完整的产业链,通过时间、空间等多个维度的全面渗透,构成了房产开发、代建、周边服务的叠加效应。

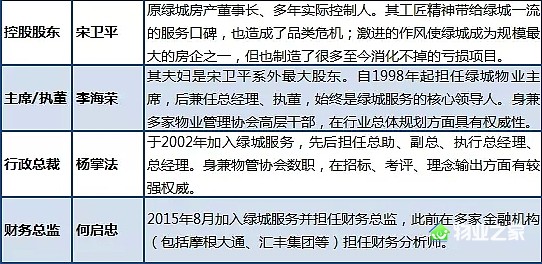

1.2 绿城服务部分主要领导人

总的来说,绿城服务管理层兼具管理经验和行业影响力。宋卫平作为实际控制人若能在保持服务质量的基础上引入市场化机制,整个绿城服务的发展是有潜力的。

表1:绿城服务重要股东及管理层介绍

资料来源:绿城服务招股说明书、聚桐分析

2、投资分析

2.1 定位高端,住户购买力有保证

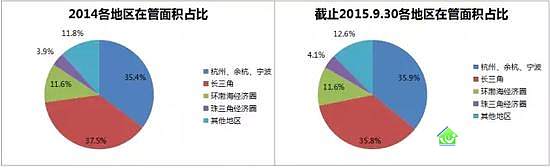

绿城服务在管的片区绝大多数都位于长三角、珠海、环渤海经济区等经济发达区域,面积占比始终在88%以上,加之绿城一向的精品口碑,物业费收费水平也较高,远超百强平均,定位高端,住户购买力也较有保证。

图2:绿城服务各地区在管面积占比

资料来源:绿城服务招股说明书、聚桐分析

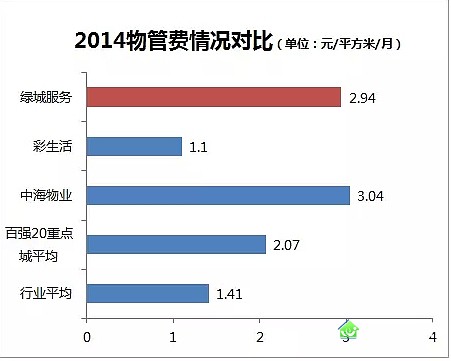

图3:2014年物管收费情况对比

资料来源:《2015年物业服务百强企业研究报告》、上市公司年报、聚桐分析

2.2 综合实力在同行业中排名前列

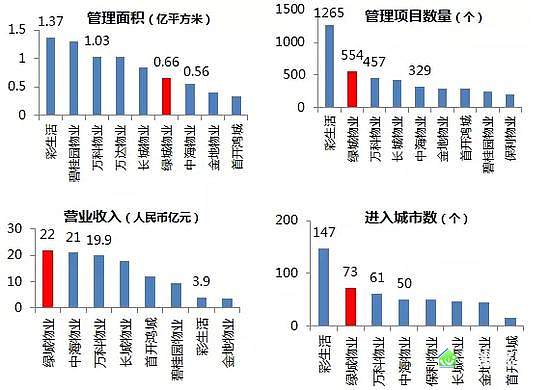

根据绿城与其他物管巨头在各个细分项目中的对比情况,绿城服务在管理面积、管理项目数、营业收入、进入城市数等方面均位于前列,可以说在众物业公司中拥有标杆地位。

图4:2014年物管企业相关指标对比

资料来源:广发证券研报、聚桐分析

另外,从单位盈利情况来看,绿城表现也较好,并且由于近年来在物管主业上的改进,其盈利能力逐渐释放,呈现赶超中海的趋势。

表2:彩生活、中海及绿城单位盈利情况对比

资料来源:各公司年报、聚桐分析

注:(1)绿城服务13年的管理社区数未披露;

(2)2015年数据绿城服务截止9月,中海物业截止5月,彩生活截止6月,计算时作了相应调整;

(3)由于彩生活大比例采用酬金制,故在净利润计算方法上与绿城、中海有所不同,在此仅作列示;

(4)中海物业收入已全部按照对应日期汇率折算成人民币,2013/12/31、2014/12/31、2015/5/31的港元兑人民币汇率分别为:0.78、0.79、0.79,下同。

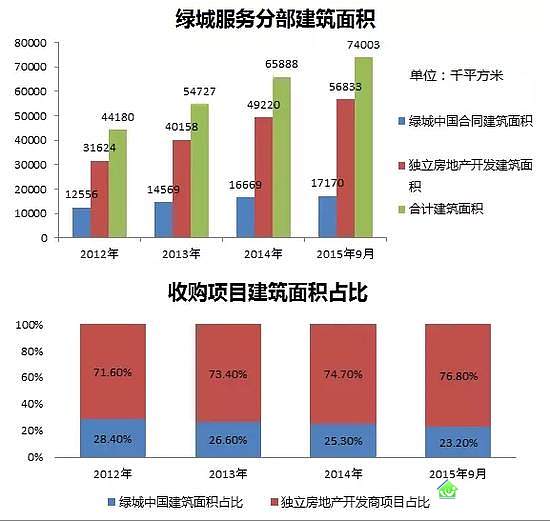

2.3 稳健收购扩张,高端定位进一步增强运营水平

近几年来,绿城一直在稳步进行对外收购扩张,且来自绿城房产的业务占比则显著下降,显示其独立运营能力的提升。

图5:收购项目面积和所占比重

资料来源:绿城服务招股说明书、聚桐分析

未来,绿城扩张计划定位未有改变,而且其收购的管理项目均延续了绿城一贯的精品风格,如银基物业、上海绿丰、杭州诚品等,另据招股书上披露,近期的五个收购项目均已产生盈利。

2.4 主营业务优势明显

绿城服务的物管业务对整体收入影响巨大,长年贡献占比超过70%。因此主营业务盈利的增强能极大地拉动整体收入的提升。

图6:绿城服务近年主营业务收入变化

资料来源:绿城服务招股说明书、聚桐分析

同时,绿城服务的成本控制的问题得到了较为有效的解决,其盈利能力有赶超中海的趋势。

表3:主营业务收入同行业对比

资料来源:各公司财报、聚桐分析

注:(1)15年数据中海截止5月底,绿城服务截止9月底,计算时彩生活、中海物业酬金制部分已全部以10%比例按包干制标准计算;

(2)彩生活原财报2013年、2014年物管服务收入分别为136,803、236,305,总收入分别为233,069、389,287(人民币元);中海物业原财报2013年、2014年、2015年物管服务收入分别为1,741,272、2,035,470、888,667,总收入分别为1,844,067、2,163,724、932,658(港币千元);

(3)由于绿城服务、中海物业并不将咨询服务纳入物业管理项,故在物业管理中撇去彩生活该部分;

(4)截止15年6月底,彩生活披露中报数据物管服务收入和总收入分别为149,600千元人民币、278,140千元人民币,由于彩生活酬金制占比较大,且未单列出酬金制与包干制的具体收费情况,不具比较意义,故上表中未作列示。

2.5 园区O2O处于行业领跑地位

截止15年9月底,绿城服务的园区业务收入已近1.6亿,远远甩开中海物业及彩生活,目前已占其总收入8%。绿城服务的发力区域为主要二三线城市,相对更具社区O2O发展潜质。另外其APP用户体验极佳,有助于锁定客户群。

表4:绿城及其他龙头物业的APP推广情况

资料来源:问剑沙丘路、聚桐分析

目前,其园区业务的发展态势较为良好。

图7:绿城服务园区O2O盈利情况

资料来源:各公司财报、招股说明书、聚桐分析

注:2015年原始数据绿城截止9月底,彩生活截止6月底,已按比例换算成年度。

2.6 现金流情况良好,IPO后更具发展潜力

虽然扩张行为加剧资金需求,但绿城服务依旧保持了良好的现金状况,未来随着可能进一步加强与资本市场的联系,IPO后发展前景可期。

表5:现金流情况对比

资料来源:各公司财报、招股说明书

注:2015年数据彩生活截止6月底,绿城服务截止9月底,中海物业截止5月底。由于中海物业采取的是和彩生活、绿城服务不一样的介绍上市,其现金流情况与另外两者的好坏标准有一定不同。

2.7 业务结构有待进一步调整

从历史数据看,绿城服务物管的收入情况几乎决定了整体利润的走势,重度依赖物业管理主业的增长,然而物管行业的发展面临诸多瓶颈,绿城物管主业近年的优异表现也是一系列非可持续性因素共同促成,这里总结其盈利原因及改进方面如下:

表6:绿城服务物业管理盈利原因及持续发展有待改进的方面

资料来源:绿城服务招股说明书、聚桐分析

另外,在寻找传统物管的突破之余,若是能加快轻资产业务一一园区O2O的发展速度,加大增值服务的收入占比,则其相对较高的净利率,或也将拉动整体收入的上升。

3、估值分析

参照现有已上市物业公司的估值水平(17-25x15PE),绿城服务在资本市场的关注度或可使其在IPO后成为估值最高的物业管理公司,估值水平在中海物业之上,市值超50亿港元。

表7:可比公司相对估值

资料来源:各公司年报、Wind资讯、聚桐分析

注:(1)股价截止2016年2月29日,以各公司2014年年报披露数据为依据,计算时已按当日港币兑人民币汇率0.8427折算成人民币;

(2)绿城物业于2013、14年年末与2015年9月的净利润分别为76,494、149,382、135,560千元人民币。

-

深圳福田区住宅小区疫情防控工作标准化手册培训资料 44552

-

疫情之下,决定你生活水平的不是房子,而是物业!业内关注 48287

-

“职业物闹”,新情况、新动向、新问题,物业要警惕、政府要重视、公安要严打!业内关注 153365

-

热议中的冷思考——关于物业服务价格松绑的几点看法业界评论 42492

-

沈建忠:为“标准建设年”定基调专家访谈 57009

-

物业管理行业未来的三个基本判断业界评论 134886

-

保姆纵火案遇难家属起诉绿城物业和消防 杭州中院正式受理业内关注 63579

-

新修订《安庆市物业管理办法》亮点解读政策解读 31569

-

池州市引入仲裁机制破解物业收费难业内关注 28321

-

未按时交存物业专项维修资金 深圳59家物业企业上“黑榜”业内关注 30917